一、中国中小城市购物中心租金指数运行分析

中国中小城市购物中心租金指数(以下简称“租金指数”)反映了全国重点中小城市典型优质购物中心在租商铺不同时点上的租金水平及其变化情况。本次研究主要选取全国重点中小城市 100 个典型优质购物中心在租商铺作为样本标的,构成中国中小城市购物中心租金指数(又称中国中小城市百 MALL 租金指数),其中租金水平以样本标的报价均值表示。

(一)指数表现:中小城市购物中心整体租金同比小幅下跌 1.7%

1、租金水平

根据全国重点中小城市典型购物中心样本的调查数据,受新冠肺炎疫情影响,2020 年中国重点中小城市购物中心租金水平整体有所下跌,样本平均租金为 4.0 元/平方米/天,同比下跌 1.7%。2020 年,租金指数重点监测的县级行政单位中,有 40.0%的县(市、区)租金水平同比上涨;37.8%的县(市、区)租金水平同比下跌;22.2%的县(市、区)租金水平同比持平。从租金绝对值来看,香洲区(珠海市)、昆山市、长兴县购物中心租金在 6.0 元/平方米/天以上;增城区(广州市)、镜湖区(芜湖市)等 4 个县(市、区)租金在 5.0-6.0 元/平方米/天之间;端州区(肇庆市)、武陵区(常德市)等 11 个县(市、区)租金在 4.0-5.0 元/平方米/天之间;寿光市、长安区(石家庄市)等 12个县(市、区)租金在 3.0(含)-4.0 元/平方米/天之间;安宁市、利辛县等 11 个县(市、区)租金在 2.0-3.0元/平方米/天之间;沛县、颍上县、思茅区(普洱市)、梁山县租金在 2.0 元/平方米/天以内。

样本平均租金高于 4.0 元/平方米/天的 18 个县(区、市)中,有 13 个位于珠三角及长三角城市群。整体来看,位于东部发达城市群内的中小城市消费市场较为繁荣,带动商业地产市场向好发展。

2、租金变化

分行政区划来看,2020 年购物中心租金同比上涨的县级行政单位中,海陵区(泰州市)、清城区(清远市)等 5 个县(市、区)样本平均租金同比涨幅较大,其中海陵区(泰州市)租金同比涨幅最大,为 7.0%; 清城区(清远市)、巢湖市租金同比涨幅在 5.0%-7.0%之间;大理市、武陵区(常德市)租金同比涨幅在4.0%-5.0%之间。租金同比下跌的县级行政单位中,寿光市、屯溪区(黄山市)等 5 个县(市、区)租金同比跌幅较大,其中寿光市租金同比跌幅最大,为 9.5%;屯溪区(黄山市)、端州区(肇庆市)租金同比跌幅在 6.0%-8.0%之间;香洲区(珠海市)、镜湖区(芜湖市)租金同比跌幅在 5.0%(含)-6.0%之间。2020 年对于商业地产来说是不同寻常的一年,受新冠肺炎疫情影响,实体商业面临一定困难。据 2 月 9 日国务院联防联控机制新闻发布会的数据显示,当时全国大型百货商场、购物中心开业率仅在 35%左右,已经开业的商场中开铺率也较低。尤其是一二线城市,由于防疫管制强度要明显强于三四线城市,短期内商业地产受到的影响程度更深,而中小城市购物中心租金指数虽然较去年有所下跌,但整体跌幅有限。得益于疫情防控措施得力,随着复工复产、复商复市的稳步推进,在国家诸多政策的扶持与商业地产从业者的共同努力下,商业地产市场维持了整体的平稳运行。

(二)经营表现:受疫情影响,样本项目平均出租率小幅回落,但整体出租率表现较好, 免租措施有效缓解经营压力

1、样本项目平均出租率降至 90%以下,但整体运营平稳

商业地产的本质在于运营,一般情况下项目的租金水平和出租率可以直接反应出项目的运营情况。受疫 情影响,本期中小城市购物中心租金指数样本项目平均出租率较 2019 年有所下降,由 2019 年的 92.7%下降至 2020 年的 89.2%,同比回落 3.5 个百分点,整体出租率维持较高水平。其中,38.0%的项目出租率在 95%(含)以上,表现出色;22.5%的项目出租率在 90%(含)-95%之间,运营情况较为稳定;28.2%的样本项目出租率在 80%(含)-90%之间;出租率在 80%以下的样本项目占比为 11.3%。整体来看,2020 年,约六成样本项目出租率维持在 90%以上,整体经营表现较为稳定。

2、疫情期间,超 9 成样本购物中心给予商户免租期,平均为 1.5 个月

2020 年,受新冠肺炎疫情影响,第一季度零售业面临客源下降、资金紧张的双重压力,购物中心等商业体内除生活超市外,大量实体店面暂停营业或缩短营业时间,部分商铺一度陷入经营危机。在此背景下,国家发展改革委等八部委联合出台相关政策,推动对承租国有房屋用于经营、出现困难的服务业小微企业和个体工商户免除上半年 3 个月房屋租金;对承租非国有房屋用于经营、出现困难的服务业小微企业和个体工商户,鼓励出租人考虑承租人实际困难,在双方平等协商的基础上,减免或延期收取房屋租金。自 1 月下旬起,部分商业地产开发运营企业陆续出台了一系列租金减免等商户纾困措施,根据 2020 中小城市购物中心租金指数样本的调查数据,疫情期间超 9 成样本购物中心给予商户免租期,平均期限为 1.5 个月,有效缓解了疫情带来的经营压力。商业地产开发运营商主动与商户共同承担风险的举措一定程度上减缓了商户的损失,有效地稳定了商户信心,对商户以及行业的保护起到了积极的作用。

总体来看,2020 年,受新冠肺炎疫情影响,中小城市购物中心租金指数整体同比下跌,但随着疫情得到有效控制,宏观经济及消费市场均稳步恢复,预计未来中小城市购物中心租金将保持平稳。伴随城镇化率的增长和居民消费水平的提升,中小城市也将迎来消费结构的升级和消费需求的提升,商业市场的发展空间可期。

二、市场表现:中小城市商业地产短期承压,但经济及消费复苏将带动市场稳步恢复

(一)行业环境:宏观经济及消费市场稳步复苏,为商业地产市场发展奠定基础

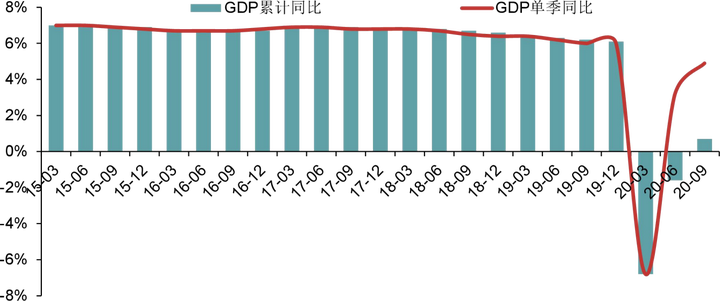

1、国内生产总值:国内经济展现强大韧性,二季度起 GDP 单季同比增速由负转正

2020 年前三季度,我国新冠肺炎疫情防控取得显著成效,生产生活秩序逐步好转,经济运行稳步恢复, 经济增长由负转正。前三季度,我国 GDP 累计实现 722786 亿元,按不变价格计算,比上年同期增长 0.7%; 累计增速由负转正。从单季来看,二季度及三季度按不变价格计算的 GDP 同比增速分别为 3.2%和 4.9%, 经济稳步复苏态势明显。IMF10 月 13 日发布的《世界经济展望报告》预计 2020 年中国经济将增长 1.9%, 将成为全球唯一实现正增长的主要经济体。长期来看,在构建以国内大循环为主体、国内国际双循环相互促进的新发展格局下,我国经济将继续展现强大的发展韧性和广阔的市场空间。

图:2015 年以来 GDP 季度及累计同比变化

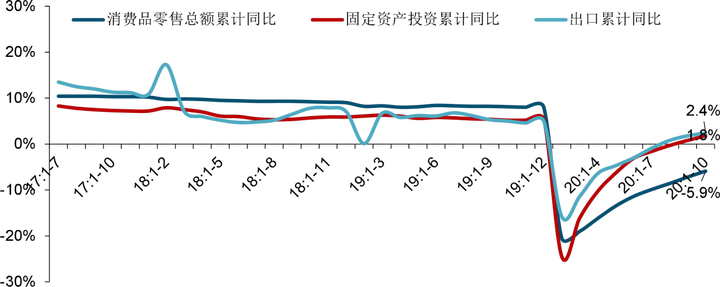

数据来源:国家统计局,中指研究院综合整理三大需求:1-10 月,投资、出口稳步增长;消费市场持续复苏投资:2020 年 9 月起,全国固定资产投资(不含农户)累计同比增速由负转正,投资加速恢复。2020 年 1-10 月,全国固定资产投资(不含农户)同比增长 1.8%,比 1-9 月份加快 1.0 个百分点。三大领域投资继续回升,其中基础设施投资同比增长 0.7%,比 1-9 月份加快 0.5 个百分点;制造业投资同比下降 5.3%, 降幅比 1-9 月份收窄 1.2 个百分点;房地产开发投资同比增长 6.3%,比 1-9 月份加快 0.7 个百分点。

出口:2020 年 8 月起,货物出口总额累计同比增速由负转正,进出口情况整体好于预期。2020 年 1-10月,货物进出口总额 259521 亿元,同比增长 1.1%。其中,出口 143296 亿元,同比增长 2.4%;进口 116224

亿元,同比下降 0.5%;贸易结构持续优化。前 10 个月,包括口罩在内的纺织品的出口超过 9000 亿元,同比增长在 30%以上,医疗器械的增长保持了高速发展。在“宅经济”的带动下,相关家用电器、笔记本电脑、移动办公的设备出口明显增加。在全球部分产品供给中断的情况下,国外订单在向国内转移,中国出口弥补市场供给不足。

消费:2020 年 8 月起,社会消费品零售总额单月同比增幅由负转正,居民消费逐渐恢复。2020 年,新冠肺炎疫情给国内消费市场带来冲击,但是随着国内疫情防控和经济社会发展的统筹推进取得积极成效,消费恢复的态势持续增强。2020 年 1-10 月,我国社会消费品零售总额实现 311901 亿元,同比下降 5.9%,降幅持续收窄。从 10 月情况来看,2020 年 10 月,我国社会消费品零售总额实现 38576 亿元,同比增长 4.3%,

增速比上月加快 1.0 个百分点,连续三个月同比正增长。整体来看,国内的疫情防控效果明显,经济恢复带动就业增加和居民收入增长,居民的消费信心和消费能力都有所增长。

图:2017 年以来消费、投资和出口(人民币计)累计增速

数据来源:国家统计局,中指研究院综合整理

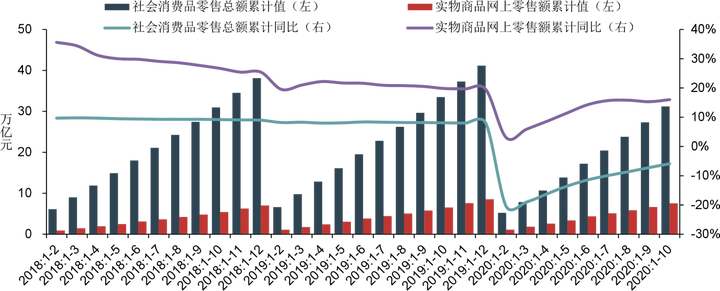

2、消费市场:线上线下消费融合发展;长三角与大湾区三四线城市消费潜力突出

线上线下加速融合,商业全渠道模式发展趋势加强

疫情发生初期,居民出行受限,线上消费作为消费者保障基础生活需求的有效渠道,保持快速增长。2020 年 1-10 月,我国实物商品网上零售额累计实现 75619 亿元,同比增长 16.0%,增速较 1-9 月加快 0.7 个百分点。随着疫情得到有效控制,线下消费也出现了明显改善,前 10 个月规模以上的超市零售额实现了 3%的增长;百货店、专业店等零售额的降幅明显收窄。

图:2018 年 1 月-2020 年 10 月社会消费品零售总额与实物商品网上零售额对比

数据来源:国家统计局,中指研究院综合整理从购物中心开业数量来看,据不完全统计,过去三年华东地区新开业购物中心超过 700 家。2020 年 1-9月,全国新开业购物中心 167 家,华东、华南地区新增共计 96 家,其中广东、江苏、浙江、山东分别新开业 30、22、11、9 家,长三角和大湾区仍然是商业地产开发商布局的集中之地。

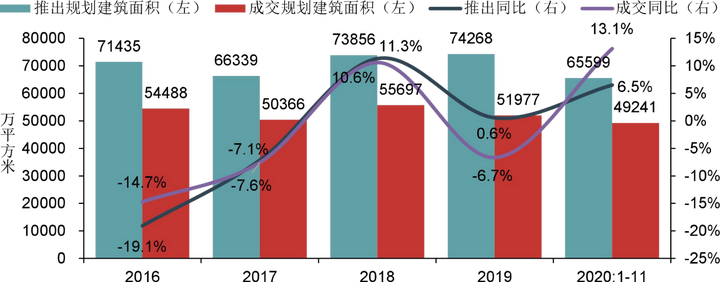

(二)商办用地:1-11 月全国及三四线城市商办用地推出及成交面积同比均有所上升

1-11 月全国商办用地推出及成交面积同比均增长。根据中指数据,2020 年 1-11 月,我国商办用地推出规划建面为 6.56 亿平米,同比增长 6.5%;商办用地成交规划建面为 4.9 亿平米,同比增长 13.1%。整体来看,随着新冠肺炎疫情得到有效控制,各地供地节奏基本恢复。

图:2016 年-2020 年 11 月全国商办用地推出及成交规划建筑面积及同比变化

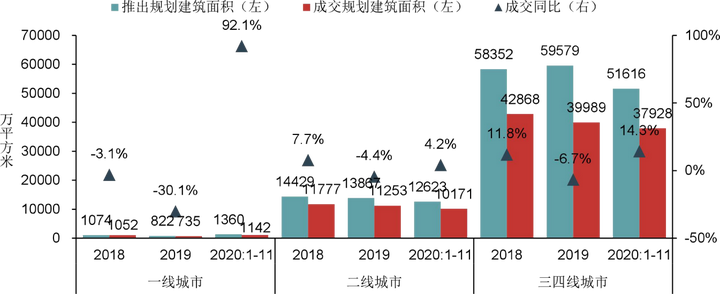

数据来源:CREIS 中指数据,Fang.com,3Fang.com各线城市商办用地成交规模同比均增长,一线及二线城市溢价率回落,三四线城市溢价率较上年同期提升。2020 年 1-11 月,一线城市商办用地成交规划建筑面积为 1142 万平方米,同比大幅增长 92.1%;平均溢价率为 0.3%,同比下降 4.7 个百分点。二线城市商办用地成交规划建筑面积为 10171 万平方米,同比增长4.2%;平均溢价率为 4.3%,较上年同期回落2.5 个百分点。三四线城市商办用地成交规划建筑面积为37928

万平方米,同比增长 14.3%;平均溢价率为 11.8%,较上年同期上升 3.8 个百分点。图:2018 年-2020 年 11 月各线城市商办用地推出及成交情况

数据来源:CREIS 中指数据,Fang.com,3Fang.com 城市群及发达的独立三四线城市成为商办用地成交热点地区。今年尽管受到疫情影响,但商办用地成交量仍保持增长,且近五年的商办用地成交楼面价持续上涨。2018-2020 年 11 月,三四线城市商办用地成交规划建筑面积达 12 亿平方米,其中三年累计成交超过 600 万平米的城市共有 63 个,其中潍坊、上饶、常德、盐城、徐州、遵义、赣州 7 个城市成交规划建筑面积在 2000 万平米以上,商办用地供应量较大。从区域分布看,商办用地成交规模较大城市多为城市群内部以及较发达的独立三四线城市。以江苏、山东为代表的华东地区是商办用地成交城市分布的热点地区,在未来几年商业市场或将继续保持较快发展。

图:2018-2020 年 11 月三四线城市商办用地成交规模分布

数据来源:CREIS 中指数据

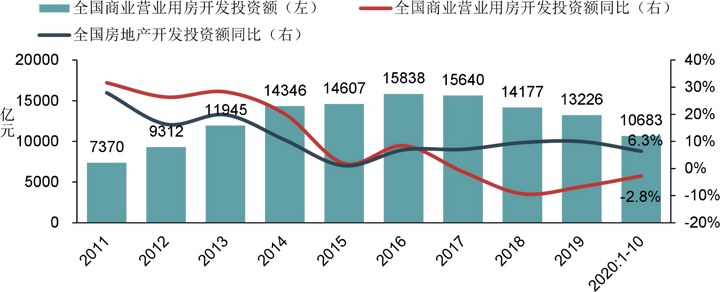

(三)投资及竣工:1-10 月全国商业营业用房开发投资额小幅下降 2.8%,竣工面积同比下降 23%

1、投资:投资保持平稳,全国商业营业用房开发投资额同比下降 2.8%,三四线下降 2.1%,降幅较小

全国商业营业用房开发投资额同比降幅收窄。2017 年以来,我国商业营业用房开发投资额均呈同比下降态势。2020 年 1-10 月开发投资额为 10683 亿元,同比下降 2.8%,较 2019 年全年降幅收窄 3.9 个百分点。整体来看,商业地产市场逐步进入存量时代,近三年企业开发投资整体趋缓。在扩大内需战略下,增强消费的基础性作用仍是未来经济发展重点,与此同时,企业放缓投资将有利于缓解商业地产库存压力,有助于商业地产市场平稳运行。

图:2011 年-2020 年 10 月全国商业营业用房开发投资额及同比变化

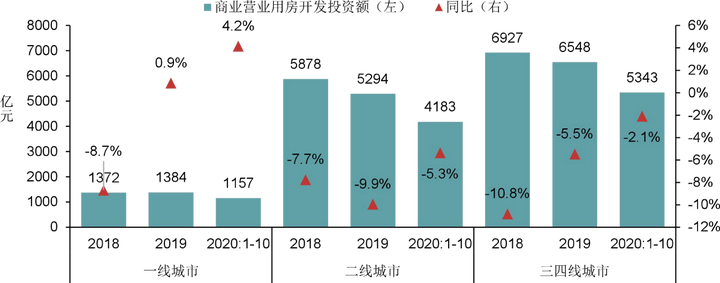

数据来源:CREIS 中指数据,Fang.com,3Fang.com 一线城市商业营业用房开发投资额同比增长,二线、三四线城市同比下降。2020 年 1-10 月,一线城市商业营业用房开发投资额为 1157 亿元,同比增长 4.2%;二线城市为 4183 亿元,同比下降 5.3%;三四线城市为 5343 亿元,同比下降 2.1%。整体来看,企业对一线城市商业营业用房投资布局行为相对较为积极,但二线、三四线城市投资有所放缓。

图:2018 年-2020 年 10 月各线城市商业营业用房开发投资额及同比变化

数据来源:CREIS 中指数据,Fang.com,3Fang.com 2020 年 1-9 月,三四线城市中佛山及珠海商业营业用房开发投资额在 100 亿元以上;阜阳、扬州、遵义等城市商业营业用房开发投资额在 50-100 亿元之间;泉州、临沂、南通等城市商业营业用房开发投资额也接近 50 亿,投资规模较大。从商业营业用房开发投资额较大的 20 个三四线城市来看,珠三角城市群城市数量最多,为 5 个;长三角城市群为 4 个;山东半岛、中原、海峡西岸城市群城市数量均为 2 个。

2、竣工:受新冠肺炎疫情影响,全国及三四线城市商业营业用房竣工面积同比降幅均有所扩大

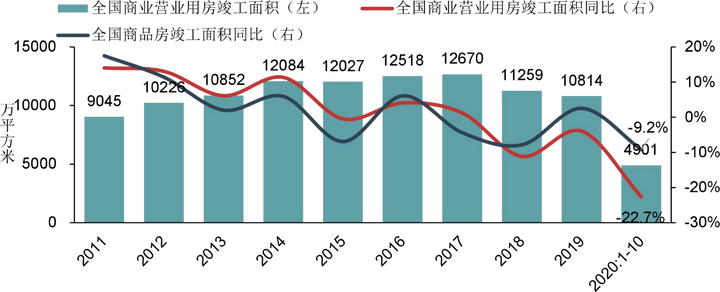

全国商业营业用房竣工面积同比降幅扩大。2018 年-2020 年 10 月,我国商业营业用房竣工面积均呈同比下降态势。其中,2020 年 1-10 月,全国商业营业用房竣工面积为 4901 万平方米,同比下降 22.7%,降幅较 2019 年同期扩大 11.5 个百分点。整体来看,受新冠肺炎疫情影响,上半年部分项目施工进度放缓,延期交付等因素导致今年 1-10 月商业营业用房竣工面积同比降幅较大,但随着宏观经济和消费市场稳步复苏, 预计未来商业营业用房竣工面积或有恢复空间。

图:2011 年-2020 年 10 月全国商业营业用房竣工面积及同比变化

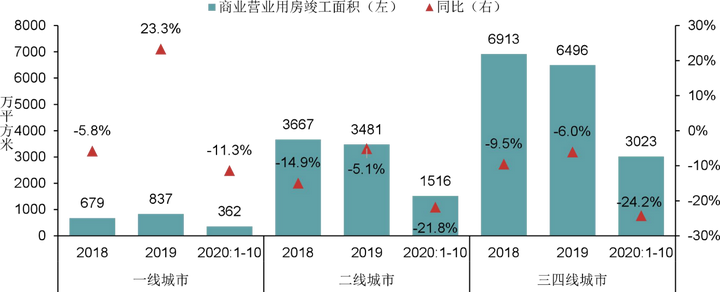

数据来源:CREIS 中指数据,Fang.com,3Fang.com 二线、三四线城市商业营业用房竣工面积同比降幅较大。2020 年 1-10 月,一线城市商业营业用房竣工面积为 362 万平方米,同比下降 11.3%;二线城市为 1516 万平方米,同比下降 21.8%;三四线城市为 3023万平方米,同比下降 24.2%。整体来看,受新冠肺炎疫情影响,各线城市竣工均受到一定影响,尤其二线和三四线城市,部分企业因面临资金压力,竣工速度明显放缓。

图:2018 年-2020 年 10 月各线城市商业营业用房竣工面积及同比变化

数据来源:CREIS 中指数据,Fang.com,3Fang.com 2020 年 1-9 月,徐州、扬州、盐城、南通商业营业用房竣工面积超 50 万平方米;周口、泸州、珠海等城市商业营业用房竣工面积在 30-50 万平方米之间,竣工规模较大。从商业营业用房竣工面积较大的 20 个三四线城市来看,长三角城市群城市数量最多,为 6 个;中原及珠三角城市群各为 3 个。短期来看,长三角地区商业地产市场将有较多项目入市

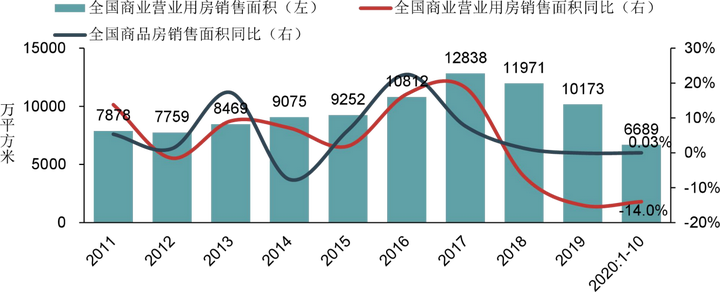

(四)销售规模:1-10 月全国及三四线城市商业营业用房销售面积同比降幅均超 13%

全国商业营业用房销售面积同比下降 14%。2018 年-2020 年 10 月,我国商业营业用房销售面积均呈同比下降态势。其中,2020 年 1-10 月销售面积为 6689 万平方米,同比下降 14.0%。整体来看,商业地产市场已由重开发、轻运营的增量时代逐渐向存量时代过渡,叠加新冠肺炎疫情影响,投资者相对谨慎,商业营业用房销售整体有所降低。

图:2011 年-2020 年 10 月全国商业营业用房销售面积及同比变化